VTI介紹:全球最大ETF,長期持有賺錢嗎?風險分析和替代選擇?-vti etf

今天我們要來延伸介紹其中一檔:Vanguard Total Stock Market ETF (美股代號: VTI )。發行19年至今,總報酬率約350%,年化報酬率8.31%的ETF。

在上一篇文章中,我們比較了美國股市中,非常熱門的三檔ETF,如果想要回味的朋友,可以再點選以下連結ETF買下全世界:投資美國股市的三支ETF:VTI、VOO、SPY到底差在哪?

美國的股市總市值截至2020.8月底為37萬億美元,佔全世界的42%。

而vti etf又是全美規模最大的指數型ETF。ETF擁有「低成本」、「分散投資」的功能,而「長期持有」又能拿到連主動型基金都無法擁有的報酬。這篇文章來分享VTI,主要有哪些持股以及投資的績效及潛力。

還不了解ETF的朋友,可參考:

VTI介紹(一檔ETF即為台股市值的70%)

台灣股市於民國51年正式開業,58年過去,至2020年台灣整體股票總市值達38兆台幣(約1.2兆美元)。

今天要來介紹的這美股ETF VTI,自2001年5月21日成立,成立不到20年,資產規模已達到9,376億美元,幾乎是台灣整體股票市場市值的70%。

VTI至2020年9月30日止,已是全美國資產規模最大的ETF,排序在後的是VOO(Vanguard 標普500指數ETF)。最大規模意味者為受到主流市場的青睞,以及高流動性

VTI配息

VTI採季配息,每年配息約1~2%,會那麼低的原因是因為vti etf持有的大部分是科技股、成長股,本身的特行為配息低,但價格成長快,也因此在報酬率上有亮眼的成績。

| VTI 基本資料 | |

| 發行公司 | Vanguard(先鋒集團) |

| 美股代號 | VTI |

| 追蹤指數 | CRSP US Total Market Index |

| 成立日期 | 2001/05/24 |

| 總費用率 | 0.03% |

| 持有股票 | 3,566支 |

| 基金規模 | 9,376億美元(全球最大) |

| 配息頻率 | 季配息 |

| 持股最高產業 | 科技業(26.4%) |

| 資料整理:懶人經濟學 | |

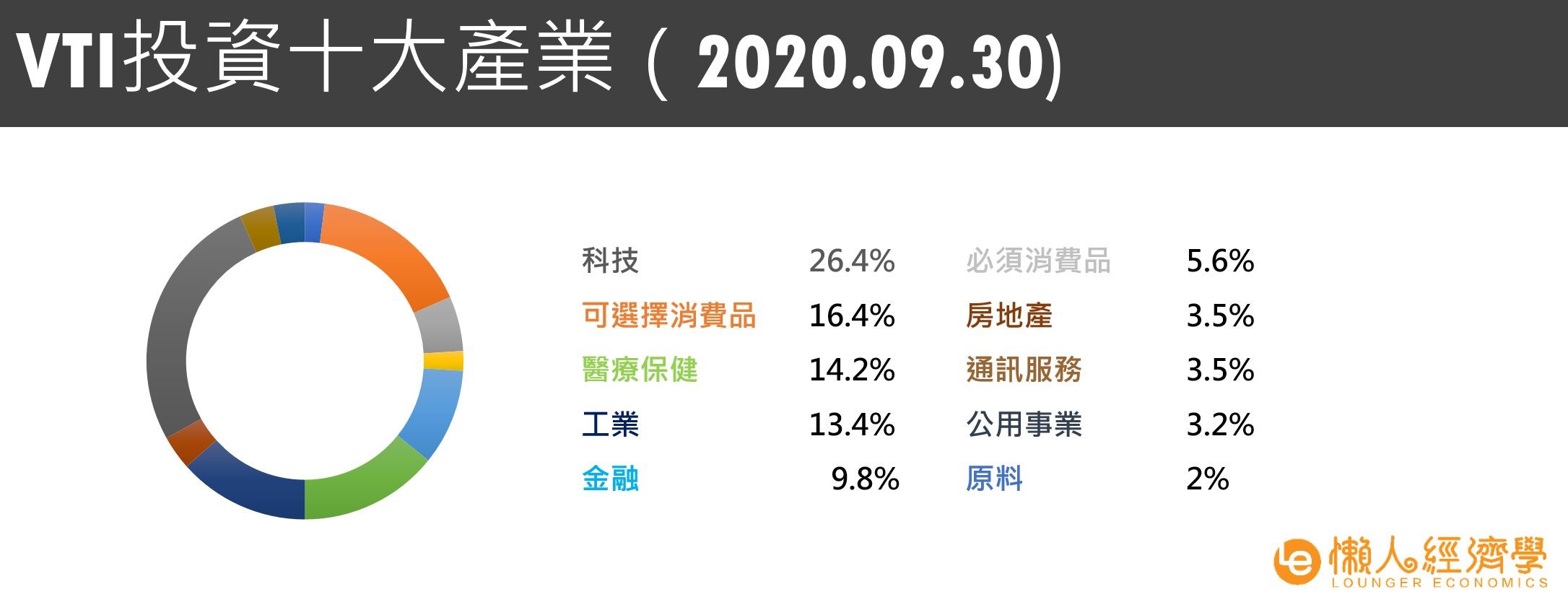

VTI投資產業及持股比重

VTI追蹤的指數為CRSP US Total Market Index,Total Market,意味者囊括美國股市大、中、小型以及微型股,可以完全反映美國股票市場的整體報酬。(VTI Stock持有多個美國產業龍頭股)

VTI投資的產業,涵蓋科技、可選擇消費品、醫療保健、金融,到房地產、公用事業及原料都有橫跨。

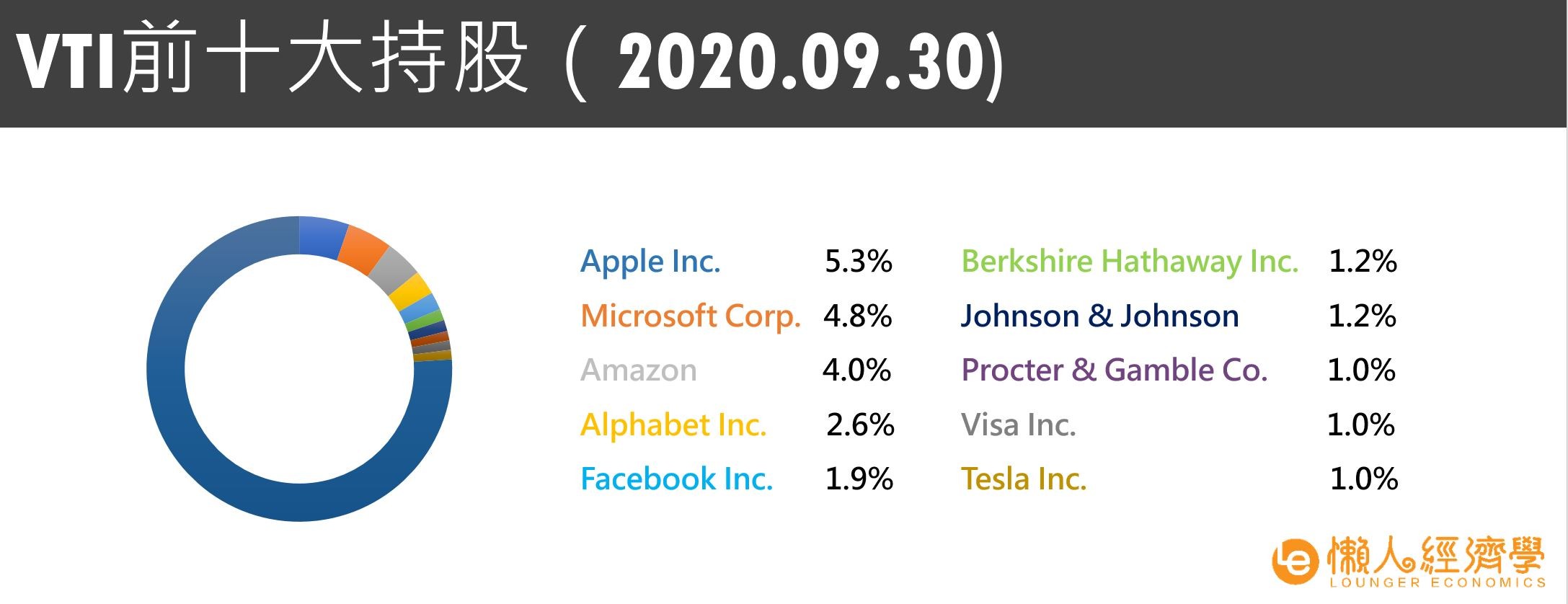

而從VTI的前十大持股裡,美國的五大尖牙科技股FAANG(Facebook、Amazon、Apple、Netflix、Google),則是拿下VTI的前幾名持股,但這些具有「全球性影響力的科技公司」中,最高佔比的蘋果(美股代號:AAPL),權重也不過5.3%;而在今年話題性十足,讓投資人又愛又恨,卻在疫情最嚴重時業績及出貨量還逆勢成長的特斯拉(美股代號:TSLA),僅佔1%。

換句話說,如果今天「蘋果」或「特斯拉」不幸下市或是倒閉,對VTI的影響僅有5.3%或1%。

VTI投資的面向不僅僅為單一產業/市場/公司,如此分散的投資,才能達到整體市場的完整報酬。前10大持股僅占投資比重24%,可降低單一公司對VTI報酬的影響,也能將小(微)型股票報酬都納入,是一檔能完全追蹤美國整體股市報酬的ETF

然而市場上投資的策略不僅僅只有一種,另一種非常極端的策略是由基金經理人選定特定看好的股票,持有非常少量的公司數(30~55)並將金額最大化投資在某幾檔未來相當看好的股票(生醫科技、基因定序、自動化公司)。

在科技股大多頭的十年,這樣的確也有非常漂亮的績效(2020截止至9月的年化報酬率為31.82%),但在疫苗即將問世的此時,新創科技股反而變成投資者優先拋售的股票。

如果對此策略有興趣,可參考:

ARKK末日神舟ETF介紹:暴勝大盤16倍,arkk能扛下地球最強ETF的稱號嗎?(附持股明細)

當然,你也可以嘗試看看VTI+BND各50%、50%比重,或是80%、20%的比重,去組建自己的投資組合。

詳細的回測網站,可參考:

https://www.portfoliovisualizer.com/

VTI長期投資績效

長期投資VTI是一個理性再不過的決定,不因為特別看好某家公司或押注特定市場,而承擔不必要的風險;但也不會因為專注單一產業,錯失任何一檔潛力股的報酬。除了分散風險外,最主要是因為擁有相當低的管理費(持有ETF的費用)。

在金融界有一個很有名的故事,就是股神巴菲特相當看好指數型ETF,曾在2007年說道:

「我個人認為,如果基金投資人的投資,每年要被管理費等吃掉2%,那麼你的投資收益要趕上或超過指數型基金,將會十分困難。散戶透過持有指數型基金,輕鬆投資,時間過得越久,財富積累得越來越多。」

故他在2008年與對沖基金公司精心挑選的五支對沖基金打賭,一支S&P500「指數型ETF」,未來十年內的收益,將會「跑贏」對沖基金公司精心挑選的五支對沖基金。10年過去,S&P500指數型基金的總報酬是125.8%,另外五個避險基金組合報酬分別是:87.7%、21.7%,42.3%,2.8%及27%。

股神巴菲特這邊提到的S&P500「指數型ETF」,是以追蹤S&P500指數,以美國市場上最著名、最賺錢的大型公司成分股為主(總數約500檔)。VOO是全球相當知名的ETF,同樣由Vanguard集團發行,追蹤的指數即是S&P500指數。

VOO與VTI差異,即是VTI除了涵蓋大型股,也會挪出投資於中小型股。近10年的績效相當靠近,但從下表觀察,VOO的表現略勝VTI,主要原因是美國的股市基本上漲是由大型股所驅動,而VOO僅投資美國前500大公司(未包含小型股),故報酬較VTI為佳。

想投資VTI,該怎麼做?

本文提到美股的ETF─VTI,皆可以透過海外券商平台購買,國外券商買賣大部分都已不需交易手續費,僅需付跨國匯款費用。

透過國外券商來投資海外的指數ETF,能享有較好的交易環境以低交易成本的優惠。

國外券商該如何選擇,可參考:

投資開戶該選哪間?美股券商優惠總整理 最完整券商優惠推薦、手續費比較

如果你想使用國內券商,那麼可以參考複委託購買;

【證券開戶推薦】證券商手續費、開戶禮、特色總整理(附讀者優惠)

VTI ETF重點整理

1. VTI投資的產業包含10種產業,從科技、電子消費、醫療保健、工業至房地產、公用事業及能源。

2. VTI持有的總費用僅為0.03%,但卻擁有年化約8%的報酬率,非常適合作為長期投資的核心持股

3. 流動性高、持股數量多,是長期投資美國股票市場的首選

VTI非常適合使用「買進並持有的策略」,以此為長期投資的核心持股,能完全貼近美國整體市場報酬。

新冠肺炎雖然因疫苗即將問世,讓道瓊指數突破29,000點,在不可預測的未來,世界經濟仍然充滿變數。如果要投資得到美國整體市場報酬,VTI仍是長期投資美國股票市場的首選。

立即透過懶人經濟學連結註冊任意交易所,享虛擬貨幣專屬教學、福利群!

最近有許多朋友來信詢問該如何安全、無痛的進入加密貨幣世界,這邊統整了我自己長久使用、體量大名聲好的虛擬貨幣交易所給大家,可以快速省下爬文的時間。

- 幣安:全球最大虛擬貨幣交易所,流動性佳,現貨、合約、Defi這裡通通有,文章介紹

- OKX:全球第二大虛擬貨幣交易所、USDT活存15~40%,IEO收益率極高,文章介紹

- 派網:14種免費量化交易機器人,我用來使用網格交易、雙幣投資的好工具,文章介紹

- ACE:USDT美金定存 8~ 15%,穩健投資與被動收入的選擇,文章介紹

- MAX:台幣出入金專用,可以讓你把台幣與USDT互換,購買各種虛擬貨幣,文章介紹

更多交易所的特色與介紹,可參考:虛擬貨幣交易所排名、理財產品、手續費、IEO、推薦新手註冊交易所統整

本站文章僅做教學使用,內文提到產品/服務/標的均不代表任何投資建議,投資人需了解任何投資皆有其風險。文章相關連結皆可視為有可能為網站帶來介紹費,主要用來支持網站持續分享,且不會為你帶來額外成本。

發現有錯字

在VTI ETF重點整理

VTI非常適合使用「買進並持有的策略」,以此為長期投資的核心持股,能完全貼近美國”整理”市場報酬。

整理 -> 整體

謝謝!已修改