ETF買下全世界:為什麼你應該擁有一個美股/ETF帳戶?

在上海出差,我發現了一個現象,就是所有人幾乎都拿著iPhone、工作用著Microsoft、付錢用的Alipay、運動穿著Adidas、假日去Disney玩、偶而還會和三五好友一同在家用Netflix追劇。(然後用Google翻牆)

要有ETF帳戶的理由一:吃下跨國公司的一杯羹

有一個有趣的理論是:買股票無須花上大量時間對公司進行分析,只要觀察社會中,大家都在用哪些產品,再買入對應的股票就好。

不只外企,眾多兩岸企業也遠赴美國上市:阿里巴巴、京東、蔚來、富士康等等,我們都熟悉的旅遊企業攜程(Ctrip),2004年赴美國納斯達克交易所上市後,其股價由2003年的2美金增長到2017年的高峰60美金,股價漲幅高達30倍。

大家在這十年間或多或少都使用過攜程預定飯店、機票等。但卻因為攜程只在美國上市,因此兩岸的消費者很難享受到攜程長期成長的紅利。

另外,國外的金融市場發展史相對國內成熟,其市場的監督與保護措施也相當完善。雖然兩岸近期也出抬了多項監管政策,如中國強化了退市機制,但我們能將部分資產配置於美股帳戶,進而分散風險。

理由二:美國股票是全球最成熟、汰弱留強的市場

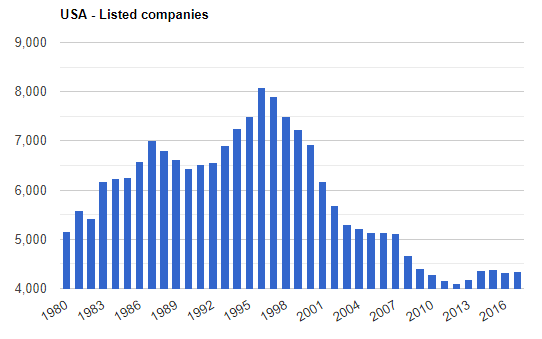

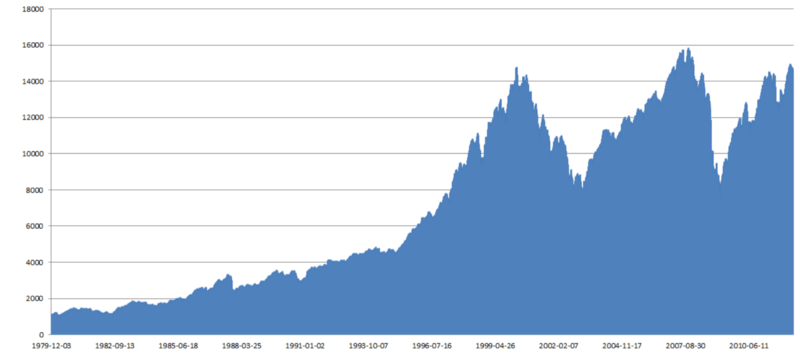

美國每年大約有120間公司IPO上市,因為嚴格的監管規定、或是私有化、併購等,美國每年也都有上百家的公司退市。我們來看看1980~2017年美國上市公司數量、以及美國股市總市值的變化表:

從上圖中你可以發現,從1980~2017年,美國上市公司越來越少,但美股總市值卻越來越高,為什麼呢?

首先,我們要先搞清楚美國股票市場的三大特色:

1.美國股票市場的參與者80%為專業機構,20%為個人客戶。盡管專業機構的投資報酬率不一定會高於個人客戶,但我們卻能斷定專業機構在選股、買賣股票時會比個人投資者更加嚴謹;在投資系統、方法論上也會近似,能讓市場保持在相對理性的狀態。 (看看隔壁A股的走勢圖就懂我在說什麼了…)

2.市場嚴格監管,美國證監會 (SEC)特別保障中小投資者的利益,上市、退市規定皆特別嚴格,上市公司時刻受到監管部門、媒體的檢視。

3.由於違反監管、併購或是自願退市,每年美國有超過百家的股票退市,同時也有百家的股票上市,讓美股市場隨時有”新血”輸入,淘汰”壞血”公司,時刻保持在一個總體營利增長、公開透明的狀態。

綜合以上三點,所造成的結果就是,美國上市的企業越發強大,不斷地汰弱換強,這也是美國股市牛長熊短的原因,更是我們透過美股帳戶,參與企業獲利的大好機會。

那麼,要如何參與到這些公司的增長紅利呢?

之前在這篇文章提過:目前能買到這些ETF的平台有各銀行的複委託、國外券商平台,但是前者的手續費比後者高出許多,以我自己為例,就是使用國外券商平台的美股帳戶。

公開自己在金融業工作後,身邊和粉專收到不少朋友對於投資方面的問題 (一周至少4–5位),其中最常被問到的就是:我沒經驗,如果現在想開始投資,你覺得我該買什麼呢?

其實我在這篇文章「 國慶日魔咒,該買還是賣? 」,就已經提到過,投資初學者可以憑藉以下投資方式,既不用花太多時間研究,又能獲取超越99%台灣上市股票的收益:

採取被動投資,透過長期持有較為穩定的標的,如台灣0050ETF、VOO、VTI等追蹤美國股市指數的ETF基金,近十年平均年報酬8~12%左右,Which is 屌虐很多金融商品。

接著,我進一步來闡釋為何採取被動投資,被動投資簡單說就是購買跟隨大盤指數的基金,例如台灣0050 ETF (追隨台灣Top50上市公司的股票),VOO (追隨美國標普500指數成分股)等等,買入後ETF的經理會將錢按比例投入指數包含的公司股票,等於你買了一隻ETF,事實上卻持有著數十間、甚至數千間公司的股票,此舉不但能避免投入單一股票的風險,更能將收益曲線更加平滑。

那麼,你一定會有疑問,這樣我不就賺不到那些大漲的股票了嗎?

我在理專不告訴你的那些事:投資個股,能獲得更高的報酬率?這篇文章中比較過台灣0050 ETF與台灣933間上市公司股票的收益率:

我們調出台灣上市933間公司近十年的資料,來看看台灣所有上市公司十年間的報酬率(ROE)排名:

在933間公司中,台灣0050ETF的報酬率 (ROE)為57.2%排到了第二名,在凱羿和統一超之間,也就是說:「0050ETF打敗了99.9%的公司」。

這句話的意思是:在這十年裡,除非你單獨買統一超,否則在這十年裡,你買的任何一支股票報酬率都輸給台灣0050 ETF。

另外,ETF有著管理費低廉的優勢,以元大0050 ETF來說,每年管理費是0.42%,美國S&P500(VOO)則是0.04% (你沒看錯,國內管理費還是貴了國外10倍),但相對基金每年1~2%的管理費來說,也便宜許多了。

千萬不要小看這基金與ETF每年1.5%管理費的差距,長期下來這些被收走的管理費都會減少你複利的速度,也就是說,在相同的報酬率之下,投資的時間越久兩者的報酬率也會越拉越大。

那麼,坊間那些號稱2、3年報酬率2、300%的股神,又是如何做到的?

一樣摘自理專不告訴你的那些事:投資個股,能獲得更高的報酬率?:

1.倖存者偏差,只有基數夠多,奇蹟也只是機率的展現方式而已,這些故事可能是真的,但你要知道,背後有更多持有少數股票而失敗的投資人;何況,媒體也不會在財經版報導投資失敗的故事,你可能要翻翻社會版。

2.更多的是運氣,投資者能經歷牛熊兩市的循環後,所拿出的成績才更有識別度,2010~2018是全球的大牛市,如果有人跟你吹噓他在這8年的牛市中有多神,或許你可以請他出示2007~2009全球熊市他的報酬率為何,這才是名師與冥師最大的差距。

3.更多的成功故事,才能刺激更多新投資者的加入,賺取更多的手續費與佣金。

那麼,我該如何開始?

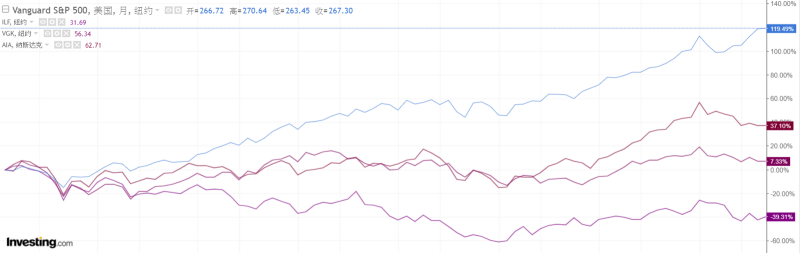

第一,決定好你想投資的指數,對新手而言,我建議先從成熟市場ETF (如美國的VOO、VTI、SPY)或大區域ETF(如全歐洲VGK)開始挑起,過了1~2年就有經驗後,在開始投入單一國家、產業的ETF,為什麼呢?因為單一家與產業的風險相當高,也需具備一定的研究能力,但事實上成熟市場長期的投資報酬率比大部分單一國家或產業的ETF高。

第二,選擇一個好的平台,目前能買到這些ETF的平台有台灣各銀行的複委託、國外券商平台,但是前者的手續費比後者高出許多,以為自己為例,就是使用國外券商平台,可參考:

投資帳戶優惠總整理 (美股、ETF、台股)

立即透過懶人經濟學連結註冊任意交易所,享虛擬貨幣專屬教學、福利群!

最近有許多朋友來信詢問該如何安全、無痛的進入加密貨幣世界,這邊統整了我自己長久使用、體量大名聲好的虛擬貨幣交易所給大家,可以快速省下爬文的時間。

- 幣安:全球最大虛擬貨幣交易所,流動性佳,現貨、合約、Defi這裡通通有,文章介紹

- OKX:全球第二大虛擬貨幣交易所、USDT活存15~40%,IEO收益率極高,文章介紹

- 派網:14種免費量化交易機器人,我用來使用網格交易、雙幣投資的好工具,文章介紹

- ACE:USDT美金定存 8~ 15%,穩健投資與被動收入的選擇,文章介紹

- MAX:台幣出入金專用,可以讓你把台幣與USDT互換,購買各種虛擬貨幣,文章介紹

更多交易所的特色與介紹,可參考:虛擬貨幣交易所排名、理財產品、手續費、IEO、推薦新手註冊交易所統整

本站文章僅做教學使用,內文提到產品/服務/標的均不代表任何投資建議,投資人需了解任何投資皆有其風險。文章相關連結皆可視為有可能為網站帶來介紹費,主要用來支持網站持續分享,且不會為你帶來額外成本。

Good