SPY美股ETF介紹:美股元老級玩家,SPY頂尖的報酬率能與VOO、VTI抗衡嗎?

在美股ETF世界裡,這支ETF也許你不熟悉,但他卻是成立最久的ETF:SPDR S&P 500 ETF (美股代號SPY ),成立時間長達28年。

為何SPY沒有來的像VOO及VTI受台灣投資人喜歡? 最主要是相對高的內扣費用。SPY由SPDR公司發行(美國道富集團),這檔ETF從1993年創立,是美國第一檔,也是歷史最悠久的ETF。

SPY ETF追蹤的是美國大型股股票標普500指數,標普500指數成分股包含了500家美國大型上市公司,指數採樣面廣、代表性強、精確度高,且指數成分股會定期檢視調整,涵蓋了科技、金融、資訊等11種產業。如果想再更深入了解標普500指數, 可以再點選以下連結:標普500指數是什麼-3分鐘搞懂投資方式與指數特性

| SPY ETF 基本資料 | |

| 發行公司 | SPDR(美國道富集團) |

| 美股代號 | SPY |

| 追蹤指數 | S&P 500指數 |

| 成立日期 | 1993/01/22 |

| 總費用率 | 0.0945% |

| 持有股票 | 505支 |

| 基金規模 | 3,224 億美元 |

| 配息頻率 | 季配息 |

| 持股最高產業 | 科技業(27.58%) |

| 資料整理:懶人經濟學 | |

SPY投資產業及持股比重

由於SPY是一支追蹤標普500的ETF,持股以科技產業(27.58%)、醫療保健(13.69%)、可選擇消費品(11.33%)為三大主軸,但金融,能源、原料甚至到房地產也都有橫跨,是一支投資非常分散的ETF。

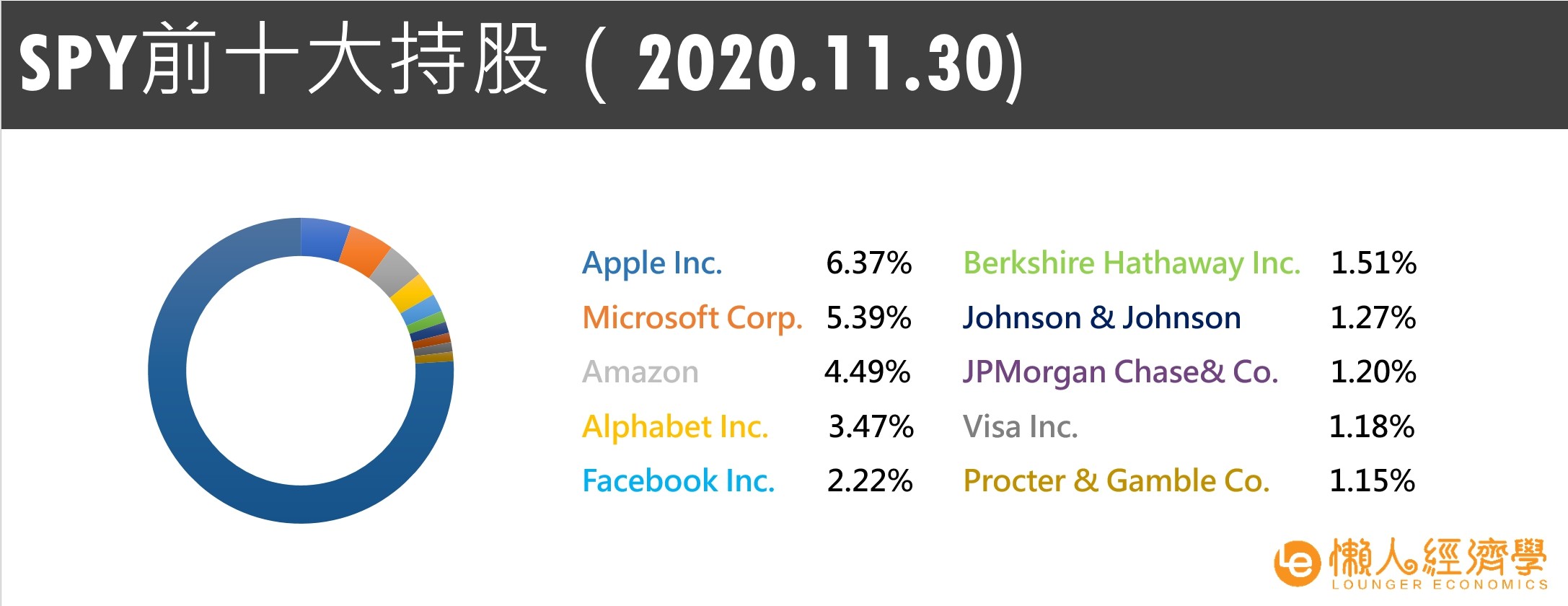

我們先來看看SPY的前十大持股,共佔SPY持股的28.26%

如果了解VOO的投資者,可以發現SPY與VOO投資的領域幾乎相同,因為他們都是追蹤標普500的指數。如果不熟悉VOO,可以點以下連結:VOO:美股報酬最佳的ETF?主動投資人的最大勁敵。

如果仔細看前10大持股裡,你會發現只有第八名的JPMorgan與VOO不一樣,其他的持股不管是公司或是占比,幾乎完全一樣。身為讀者的你,現在可能會想,那我要投資SPY還是VOO呢?

SPY、VOO 10年年化報酬率

我們再來看這二支股票的長期報酬。為了公平起見,我們就從VOO發行的2010年開始計算,將近10年的績效,到底由誰勝出?答案顯而易見,是VOO勝出。

為何追蹤同一個指數,卻有不一樣的報酬,最主要是持有持有ETF的成本(總費用率)。

從上圖可看出,SPY與VOO的報酬,每年的差異約在0.05%左右(其實就是在於總費用率的高低差異)

SPY與VOO 持有成本比較

| SPY | VOO | VTI | |

| 發行公司 | SPDR(美國道富集團) | Vanguard(先鋒集團) | Vanguard(先鋒集團) |

| 追蹤指數 | S&P 500 指數 | S&P 500 指數 | CRSP US Total Market Index |

| 持有股票 | 508支 | 505支 | 3,566支 |

| 總費用率 | 0.0945% | 0.03% | 0.03% |

| 基金規模 | 3,224億 | 1,577億 | 9,376億美元 |

同樣都是追蹤S&P 500指數的二支ETF,由於SPY成立的早,基金規模大,故費用率也較難下降(0.0945%)。

Vanguard集團較晚才發行VOO(0.03%),為了追趕美股市場上的老大哥,將經理費收得低,成功壓低了總費用率,當然就會吸引投資人的目光,進而投資。但僅差0.05%,真的有影響嗎?

投資ETF,期待的就是更小的追蹤誤差,更低的內扣費用

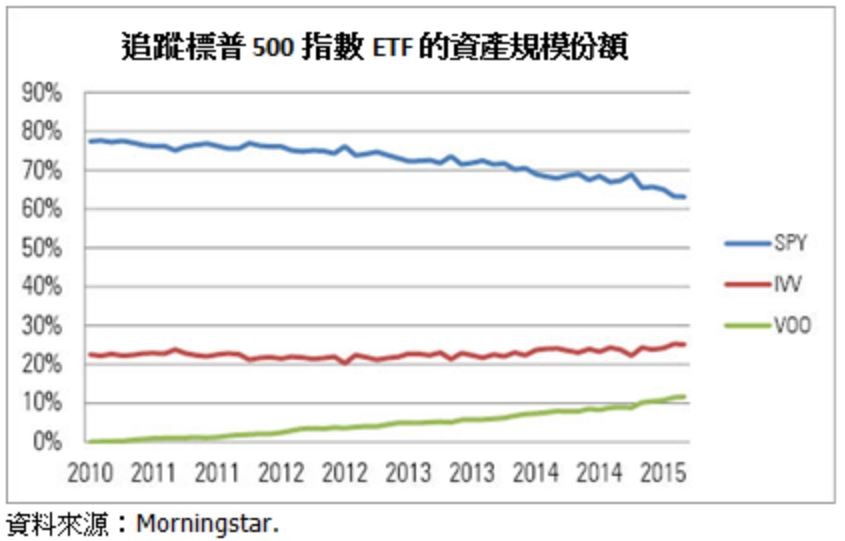

下圖可以看出,VOO很可能因為較低的持有成本,規模不斷的上升:而SPY的規模則有向下漸少的趨勢。

彭博資訊彙整的資料顯示,SPDR標準普爾500指數ETF信託基金(SPY)2020年來已流出330億美元資金,金額為業界最高;但當SPY的資金外逃之際, VOO今年卻已吸引233億美元資金,為業界最高。投資人湧向費用率較低的ETF,SPY ETF將繼續「失血」。

先鋒集團是規模4.8兆美元ETF市場中第二大發行商,2020年來共吸引1,480億美元資金流入,領先同業;貝萊德(BlackRock)和道富(State Street)集團分別吸引了790億美元和190億美元

SPDR(美國道富集團)的反擊,推出SPDR Portfolio S&P 500 ETF系列

對於旗下ETF規模持續縮水,SPDR(美國道富集團)如何因應?

2017年,SPDR(美國道富集團)發行SPDR Portfolio S&P 500 ETF系列。將特定範圍的ETF,成立一個系列,並降低總費用率,來吸引投資人。目的就是要讓打算長期持有的投資人,能擁有的更低的內扣費用。

美國證券發行市場,是非常競爭且激烈的,除Vanguard集團外,一些大型的ETF發行業者,早在2013年,就陸續慢慢推出超低費用的ETF,來搶佔長期投資人的青睞。但SPDR(美國道富集團)仗著擁有最久ETF稱號的SPY,遲遲到了2017年才推出。

ETF的投資人,少部分會將ETF拿來做短線交易,但大部分投資人對於ETF,都以長期持有的態度進行投資,故選對標的外,還要擁有更低的總費用率。

長線投資者應該把重點放在持有成本,而短線投資者則應注重交易成本

在SPDR Portfolio S&P 500 ETF系列,同樣追蹤S&P 500指數的ETF─SPLG的總費用率為0.03%(與Vanguard發行的VOO完全一樣),但目前的資產僅有65億美元,成交量也非常小,僅有SPY的1/35。

可以看出SPDR(美國道富集團)策略,如果今天要選擇短線的交易,就可以選擇SPY,雖然持有總費用率高,但流通性夠;但如果要長期持有的投資人,就可以選擇SPLG。

想投資SPY,該怎麼做

本文提到美股的ETF─SPY,皆可以透過海外券商平台購買,國外券商買賣大部分都已不需交易手續費,僅需付跨國匯款費用。

透過國外券商來投資海外的指數ETF,能享有較好的交易環境以低交易成本的優惠。

國外券商該如何選擇,可參考:

投資開戶該選哪間?美股券商優惠總整理 最完整券商優惠推薦、手續費比較

如果你想使用國內券商,那麼可以參考複委託購買;

【台股證券開戶推薦】證券商手續費、開戶禮、特色總整理(附讀者優惠)

SPY ETF 重點整理

1. SPY從1993年發行至今,是美股歷史最悠久的ETF,年化報酬率為9.93%,勝過大部分的主動投資人

2. SPY因為有較高的總費用率,導致資產規模不斷縮小。其他市場競爭者陸續推出超低費用的ETF,可見低費用持有ETF是未來的風潮

3. SPY因應低費用風潮,推出Portfolio S&P 500 ETF系列,其中ETF─SPLG可說是長期投資人,用來取代SPY的替代選擇

4. 如果美股中要選擇追蹤S&P 500指數的ETF,首選是VOO>>SPLG>>SPY。低成本永遠都是投資人要在意的

最近有許多朋友來信詢問該如何安全、無痛的進入加密貨幣世界,這邊統整了我自己長久使用、體量大名聲好的虛擬貨幣交易所給大家,可以快速省下爬文的時間。

- 幣安:全球最大虛擬貨幣交易所,流動性佳,現貨、合約、Defi這裡通通有,文章介紹

- OKX:全球第二大虛擬貨幣交易所、USDT活存15~40%,IEO收益率極高,文章介紹

- 派網:14種免費量化交易機器人,我用來使用網格交易、雙幣投資的好工具,文章介紹

- MAX:台幣出入金專用,可以讓你把台幣與USDT互換,購買各種虛擬貨幣,文章介紹

更多交易所的特色與介紹,可參考:虛擬貨幣交易所排名、理財產品、手續費、IEO、推薦新手註冊交易所統整

本站文章僅做教學使用,內文提到產品/服務/標的均不代表任何投資建議,投資人需了解任何投資皆有其風險。文章相關連結皆可視為有可能為網站帶來介紹費,主要用來支持網站持續分享,且不會為你帶來額外成本。

一般留言